银行频发短期高收益理财产品 最高预期收益5.2%

http://www.mwnews.cn 2013-06-17 11:32:53 来源:新浪财经 【字号 大 中 小】

银行频发短期高收益理财产品

本报理财数据分析员 刘振盛 上海报道

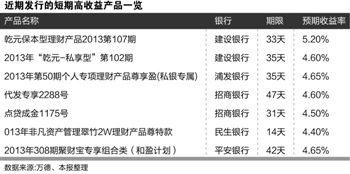

如果你最近有闲置打算配置银行理财,期限在1个月或1个月以内的产品是不错选择。本报不完全统计,6月以来,不少银行频繁发行短期高收益理财产品。

譬如建行刚刚成立的一款33天理财产品,预期年化收益高达5.20%。另外,建行近期针对高资产净值客户发行的短期产品收益也不错:期限仅35天,年化收益率达4.6%,高于平均水平。

业内人士分析认为,银行短期理财产品的收益在6月初逆势上涨,与近段时间Shibor(上海银行间同业拆放利率)行情的“暴动”密切关联,但未来拆借利率有望逐步回落,投资者可及时抓住最佳配置时机。

最高预期收益5.2%

6月14日,建行乾元保本型理财产品2013第107期正式成立。这款产品的期限仅33天,但预期年化收益率却高达5.20%,远高于5月份发行的1个月至3个月(含)期限产品平均4.21%的水平。

该产品募集上限为7.826亿元,募集资金拟投资于同业存款等符合监管机构要求的其他投资工具,这些投资工具包括国内银行间债市上流通的国债、央票、政策性金融债等公开评级在投资级以上的金融资产以及债券回购等。

建行针对高资产净值客户发行的专属短期理财产品表现也类似。Wind资讯统计,正在发行的2013年“乾元-私享型”第102期理财产品,最低认购门槛100万元,期限35天,预期年化收益率达4.6%。而5月,期限相近的建行同类理财产品收益率范围在3.8%-4.3%,与同业的理财产品相比,这一表现并不算突出。

另外,建行正在发行的62天2013年“乾元-私享型”第101期理财产品,最低门槛也是100万元,收益率涨至4.65%。而在5月同类型的产品3.95%至4.45%的区间。本报统计发现,建行私享型90天左右的理财产品,收益率上涨趋势也如前两款理财产品的表现。

这些理财资金投向哪里?

以2013年“乾元-私享型”第100期理财产品为例,该产品的募集上限60 亿元,投资方向包括资产组合型人民币理财产品项下的股权类资产、债权类资产、债券和货币市场工具类资产及其他符合监管要求的资产组合,各类资产投资上限不超过70%。

总的来看,建行针对高资产净值客户的理财产品中,6月发行的平均预期收益率为4.47%,5月平均为4.35%、4月4.19%,呈上升势头。

招行的产品也类似。6月14日成立的两款产品——代发专享2288号、点贷成金1175号,期限仅有47天、31天,收益率却分别达4.6%和4.5%,远高于平均水平。从两款产品的说明书中看出,资金投向于AA级(含)以上信用级别高、流动性好的银行间市场流通债券,以及资金拆借、信托计划、银行存款等其他金融资产,其中资金拆借及逆回购的投资比例最高可达60%。

本报不完全统计,从整体来看,招行6月以来发行的个人理财产品中,30天左右的预期收益率在4.5%,而同期产品收益在5月份基本为3.8%-4.4%。

普益财富最新数据显示,在6月首周,债券和货币市场类理财产品发行量为193款,平均预期收益率4.27%,环比上升12个基点。从期限看,以1个月以下短期产品收益上升最为明显。1个月(含)以下期理财产品,平均预期收益率为3.60%,环比上升35个基点。

市场利率飙涨驱动

上述收益表现暂时扭转了之前银行理财产品收益下降的势头。受银监会下发的旨在规范商业银行理财业务投资运作的8号文影响,银率网统计,5月发行的理财产品中,投资期限小于1个月的平均预期收益率为3.56%,环比下降0.12个百分点。

当时其他期限的产品收益率变动也不乐观:1-3个月的平均预期收益率为4.13%,较4月下降0.12个百分点;3-6个月平均预期收益率为4.28%,下跌0.24个百分点;6个月至1年的平均预期收益率为4.54%,下降0.26个百分点;一年以上理财产品预期收益为5.47%,下降0.65个百分点。总体的趋势是,收益率全线下跌,同时呈现出期限越长下跌幅度越大的特点。

那么,短期理财产品6月逆市飘红的原因何在?

银行理财产品资金主要投向债券资产、资金拆借及逆回购、同业存款等。上海某大行的私银财富顾问表示,它们的预期收益与Shibor走势密切相关。

截至6月14日午间,隔夜、1周、2周、1个月、3个月等品种的利率分别是:6.968%、6.811%、7.522%、7.21%和5.29%,都维持在相当高的位置。

而在今年初,因为2012年的降准、降息等注入流动性的组合拳接连出招,市场的资金利率持续下降,1个月利率最低跌至3.2713%,2周品种最低至2.7050%,当时各家私人银行的短期理财产品收益也受到下行的冲击。

从时间点看,银行间拆借利率的飙升是从6月初开始。以2周品种为例,5月28日还维持在3.6945%,到6月8日却飙涨至8.1970%,涨幅达122%。

南方基金向其投资者发送的市场分析认为,“近段时间银行间市场利率的飙升属非正常情况,当前的经济和通胀背景并不支持央行大幅收紧流动性,银行间市场利率未来有望逐步回落。”

上述财富顾问分析,这意味着一旦银行顺利度过资金面紧张的日子,短期理财产品的收益可能会重返下降的势头,因此投资者可适时抓住配置的机遇。

这种担忧不无道理。本报不完全统计,6月首周发行的产品中,收益率上涨也仅是结构性的。譬如在3个月至6个月(含)期理财产品中,平均预期收益率为4.32%,较上期报告下滑9个基点,6个月至1年(含)期理财产品平均预期收益率为4.50%,环比下滑12个基点。

走进长柄村:探访古村落

走进长柄村:探访古村落  走进海屿村:历史韵味悠长

走进海屿村:历史韵味悠长  续文脉 迎“世遗”(之四)

续文脉 迎“世遗”(之四)  续文脉 迎“世遗”(之三)

续文脉 迎“世遗”(之三)